なごみはなまる-女性の起業応援×マネーサポート💰FP2級財務歴30年のセラピスト

2025年6月4日 13:45

私は20代の頃から、将来のお金についてきちんと備えてきました。

それは10代で父と他界した経験があり、その頃から自立した生活をしないといけない経験があったためだと感じています。

そしてその後、自分自身のキャリア形成。これらを長期的な視点で考え、情報を集め、実際に行動に移してきたからこそ、今現在の立ち位置があるのだと思っています。

現在事業を展開してお客様との会話の中で、「もっと早くから準備しておけばよかった」と後悔されている方も少なくありません。

特に、専業主婦やパート主婦として家庭を支えてこられた方の中には、ご自身の将来について深く考える余裕がなかったという声も耳にします。

しかし、50代という年代は、将来を見据えるうえで非常に大切な分岐点です。これから先、働ける時間には限りがあり、年金制度の見直しも相次いでいます。配偶者の年金に頼れる時代は、残念ながら過去のものになりつつあります。

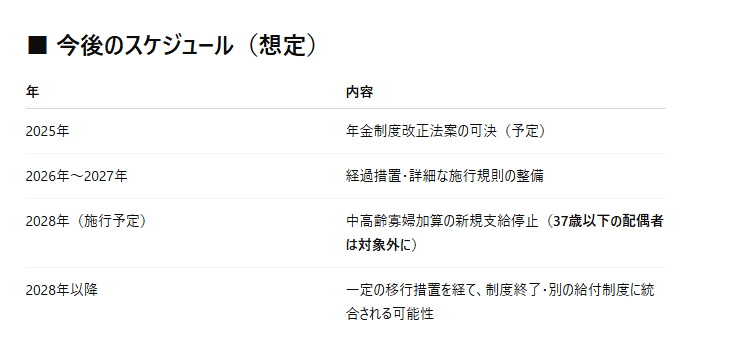

実際、2025年に予定されている年金制度改正の影響で、中高齢寡婦加算が廃止される見通しです。

少し話はそれますが、中高齢寡婦加算の説明をいたします。

■ 中高齢寡婦加算とは

まず制度のおさらいです:

- 対象:夫に先立たれた妻で、遺族厚生年金を受ける人のうち、40歳以上65歳未満で、かつ子どもがいない・または子育てが終わっている人。

- 内容:2024年度時点で年額約58万円程度の定額加算(老齢年金が65歳から支給されるまでの「つなぎ」の役割)。

■ 2025年可決予定の法案のポイント(案ベース)

✅ 中高齢寡婦加算は将来的に廃止される方向

- 現行制度は新規受給者に対しては段階的に縮小・最終的に廃止。

- ただし、既存の受給者に対しては一定の経過措置が取られる見込み。

■ 今後どう備えるか?

- 自分の老齢年金の見込み額をチェック(ねんきんネット)

- 国民年金第3号(配偶者の扶養)を抜けて厚生年金に切り替える選択肢の検討

- iDeCo・つみたてNISAなどで自助努力を強化

- 生命保険で「死亡保障+生活保障型」の見直しを検討

■ 「経過措置(次元的措置)」とは何か?

「制度を急にやめると影響が大きすぎるため、すでに対象になっている人や、その直前の人には“ある程度の救済”をする措置」のことです。

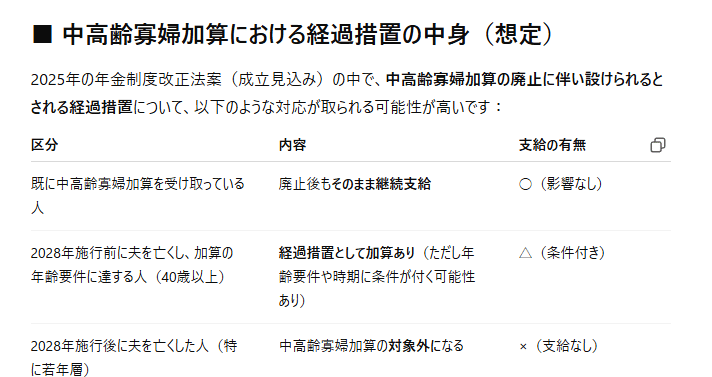

■ 中高齢寡婦加算における経過措置の中身(想定)

2025年の年金制度改正法案(成立見込み)の中で、中高齢寡婦加算の廃止に伴い設けられるとされる経過措置について、以下のような対応が取られる可能性が高いです:

■ 経過措置の詳細:可能性のある制度設計例

厚労省の過去の制度変更パターンなどから見ると、以下のような設計が想定されます:

● 1. 「基準日以前に配偶者が死亡」していれば、加算が残る

- 例:2028年4月1日以前に夫が亡くなった場合、40歳を超えていれば加算あり。

● 2. 「2028年時点で40歳未満」の人は将来対象外になる

- 若年世代(37歳以下)などには最初から加算を想定しない形に。

● 3. 一定期間の「特例加算」や「縮小型加算」の導入

- 例えば:58万円 → 30万円 → 廃止 というように段階的に減らしていく

■ 政策目的:なぜ経過措置を取るのか?

- 一気にやめると、「制度を信じて人生設計していた人」から反発が起きる。

- 高齢の専業主婦などは、就労によるリカバリーが難しいため、生活保護の増加リスクも。

- 国の信頼性・制度の安定性を保つため、経過措置は「政治的にも不可欠」。

上記の中高齢寡婦加算は今現在40代50代の女性にとって、老齢年金を受給できるまでのつなぎの生活費の部分です。

それが、次元措置を講じながらでも法令改正で撤廃となっていくということはかなりのダメージを受けることになります。

遺族年金は現在37歳以下の人を対象とする代わりに、こちらの中高齢寡婦加算の概要はまだまだ未定の部分も多く、今後注目していく必要があります。

ですので、私も正直65歳までの間に主人に先立たれると

いくら準備していたからといっても、現在の想定の資金計画が大きく覆されてしまうことになります。

✅ 遺族年金の「家族扶養」モデルからの転換

- 共働き世帯の増加を背景に、遺族年金制度そのものの見直しが進行中。

- 「妻が夫の収入に依存している」ことを前提とした制度は、将来的に不公平と見なされる懸念があるため。

遺族厚生年金の支給期間が「最長5年」に制限される案も浮上しています。つまり、長年家庭を支えてきた女性が、もし配偶者に先立たれた場合、想像以上に早く年金収入が途絶えてしまうかもしれないのです。

「ご自身の年金記録、確認していますか?」

「60代、70代になったとき、どのくらいの生活費が必要か、想像したことはありますか?」

「万が一、夫に先立たれたとき、自分だけの収入で生活を成り立たせる準備ができていますか?」

いま行動すれば、間に合います。

まずは小さなところから、自分自身の「お金の棚卸し」を始めてみてください。

🔍【退職金の平均額】実際いくらぐらいもらえるの?

平均した解答がこの金額らしいです。

- 大企業:2310万円

- 中小企業:1100万円

しかし多くの中小企業で30年勤めた場合、500万円〜700万円ぐらいがリアルな金額感だそうです!

💡【退職金の受け取り方】大きく分けて3パターン

- 一時金で受け取る(全部まとめて)

- 年金形式で受け取る(毎月・毎年、定額で)

- 一時金+年金のミックス型(半分ずつなど)

✅【1】一時金で受け取るメリット・デメリット

◉メリット

- 退職所得控除が超お得!

勤続年数に応じて、控除額が大きい(例:38年勤めると2,060万円まで非課税) - 税金がかからない or 少額で済むケースが多い

- 社会保険料もかからない(所得扱いじゃないから)

- まとまったお金が入る → 住宅ローンの完済、学費などに一気に使える

◉デメリット

- 大金が手元に来ると使い込みのリスクあり

- 老後資金として長期的に運用する気がないと、早期に枯渇する可能性も

✅【2】年金で受け取るメリット・デメリット

◉メリット

- 毎月決まった金額が入ってくる安心感 → 心理的な安定

- 生活費の見通しが立てやすい

- 一括使い込みリスクが防げる

◉デメリット

- 税金・社会保険料がかかる

- 「雑所得」扱いで、公的年金と合算で110万円を超えると課税対象

- 控除が少ない → 手取り額が一時金より減る

- 65歳までの間に年金額がオーバーすると課税されることも

✅【3】一時金+年金の組み合わせ

◉メリット

- 控除の範囲をうまく使えば一部を非課税で受け取りつつ、残りを毎月安定収入として確保できる

- 住宅ローンなど大きな支出は一時金でまかない、残りは老後資金として使うなど柔軟な設計が可能

◉デメリット

- 計画が難しい(生活設計や税額を細かくシミュレーションする必要あり)

- 間違えると、税金が高くつくケースも

📊【シミュレーション】実際の受取額はどう変わる?

例:東京在住・59歳・退職金2,000万円の田中さん(38年勤務)

🎯【結論】退職金は「一時金」で受け取るのが最もお得なケースが多い!

でも、これには人によっては例外がある。税金・社会保険・生活スタイルに大きく関わるから、“自分に合った”方法をちゃんと選ばんと損してしまうかも…。

■ 「夫の退職金」で安心してはいけない理由

仮に2,000万円の退職金があったとしても、そこから一括で住宅ローンの残債を返済したり、子どもの学費の最終支払い、親の介護費用などをまかなうと、手元に残るのはごくわずかになるケースもあります。

そして、もっとも見落とされがちなのが、

その退職金は“夫婦ふたり分の老後”の資金である、という事実。

たとえば、65歳から90歳までの25年間、夫婦2人で生活する場合の最低生活費は、**毎月約25万円程度(年間300万円)**と見積もられます。

仮に退職金が2,000万円あっても、年金との合算で生活費をまかないつつ、突発的な出費(医療・介護・住まいの修繕・車の買い替えなど)があれば、10年〜15年で底をつく可能性もあるのです。

■ もし夫が先に亡くなったら——残された妻が受け取る金額は?

夫が亡くなった場合、妻は「遺族厚生年金」を受け取ることになります。しかしその金額は、夫の厚生年金の3/4から、さらに条件によって減額されることもあります。

大体の目安ですが、サラリーマンの夫の総支給額が1月45万だった場合

(現役の給料の金額の約3割と言われています)約13.5万円。

(あくまで概算計算です)

そこに中高齢寡婦加算が年間58万円前後妻の老齢年金受給の開始までの間支給されていたのですが、その加算が撤廃となった場合、かなりのダメージを受けますよね・・・。

そして、2028年からは「遺族年金の5年限定支給」など、大きな制度改正が予定されています。

つまり、夫の退職金と年金収入を当てにしていたら、思った以上に早く生活が立ち行かなくなる可能性もあるのです。

■ 残された退職金、どう運用する?

退職金は、まとまった金額が手元に入る分、「貯金しておけば安心」と思われがちです。しかし、以下のような運用の落とし穴があります。

- 普通預金や定期預金では利息がほとんどつかず、インフレに負けてしまう

- 誰かに勧められて安易に金融商品に投資すると、詐欺や高額手数料のリスクも

- リフォームや高額商品の購入などで、気づかぬうちに使いすぎることも

■ 賢い運用のために、50代から考えておきたいこと

- 生活費と余剰資金をきちんと分ける

- 「絶対に減らしてはいけないお金」と「使ってもよいお金」の区別をすることが、長く資産を持たせる第一歩です。

- 公的年金の見込み額を確認する

- ねんきんネットなどで、将来受け取る年金額を事前に把握しましょう。夫婦で毎月いくらの生活費になるのか、試算することが重要です。

- 運用は、リスクを抑えた分散型で

- 銀行預金のほか、iDeCoや個人年金、債券型ファンドなど、元本割れリスクの低い選択肢を中心に組み合わせていくのが賢明です。

- 生活防衛資金を確保する

- 万が一の入院や介護、住み替えなどに備えて、少なくとも1年分以上の生活費を現金で確保しておくことが望まれます。

💡【実践アドバイス】FP相談って必要?

退職金のような大金の扱いは、やっぱり専門家(FP)に相談するのが確実。

特にこんな人は要チェック👇

- 計画立てるのが苦手

- 家計の見直しをしたい

- 保険や投資のアドバイスも欲しい

- まとまったお金でiDeCoやNISAの運用をしてみたい

🔚【最後に】退職金は「守る力」が試される

夫に任せきりにしていませんか?

「口座が夫名義」「資産管理は全部夫」…それ、危険です

退職金の受け取りは、基本的に夫名義の銀行口座へ入金されます。

ですが、万が一その夫が先に亡くなってしまった場合、その口座は凍結され、妻はすぐに引き出せなくなります。

つまり、「家族のお金」のはずが、「一時的に使えないお金」になってしまうのです。

これは実際に多くのご家庭で起こっている問題です。

- 夫の口座が凍結され、葬儀費用に困った

- 相続手続きに時間がかかり、生活費の工面ができなかった

- 退職金を夫が一人で運用していたため、突然の死で管理方法がわからなかった

専業主婦の方は特に、「退職金=夫の稼ぎだから、私は口出ししづらい」と感じてしまいがちです。

でも、あなたの老後も、その退職金にかかっているのです。

ずっと働いてきた私が警告します:

退職金の話し合いは「義務」です

退職金は、「これで老後は安泰」と錯覚させるほどの大金ですが、それをどう使うか、どう守るかがすべて。

しかも、それを誤ると、夫が亡くなった後に生活に行き詰まることすらあります。

ですから、以下の点は必ず夫婦で共有してください:

- 退職金の受け取り方法(誰の名義で、いつ、どう受け取るか)

- 生活費・教育費・リフォーム費などの配分計画

- 共通の管理口座や、妻でもアクセス可能な資産構成

- 万が一の際の遺族年金・生命保険・公的支援の確認

退職金に“無関心”なことが、一番のリスク

退職金は“夫のお金”ではなく、“家族の未来の命綱”です。

夫に全てを任せきりにして、「私は詳しくないから」「任せるわ」で済ませるのは、あまりにも危険です。

夫が先に亡くなった場合、残されたあなたが、そのお金で人生を設計していかなければならないのです。

だからこそ、今からでも遅くありません。退職金について、しっかり向き合い、理解し、準備してください。

最後に

退職金の管理は、“夫婦の共同プロジェクト”です。

人生100年時代。老後の30年を支えるお金を、今こそ夫婦で話し合ってください。

あなたの未来を守るのは、あなた自身の関心と行動です。

noteでお金の記事も展開中です

良ければご覧くださいね

https://note.com/cozy_agapan7521